從這裡開始是正文。

關於捐贈款稅額扣除(故鄉納稅)

最後更新日期2024年9月20日

捐贈款稅額扣除的計算

被做全額扣除(2,000日圆之外的)的故鄉納稅額(年上限)的大致目標看總務省的主頁(外部網站)。

◆捐款稅額扣除額的計算方法(在不使用故鄉納稅一停止特例制度的時候)

(a)在支出了到對對都道府縣、市區町村的捐款(特例扣除對象)(i),所在地的共同募捐會或者日本紅十字會的支部的一定的捐款(u),對都道府縣、市區町村的捐款(除了特例扣除對象以外)(e),到橫濱市根據條例指定的團體的捐款(o),神奈川縣根據條例指定的團體(外部網站)的捐款的時候,是下一種方法,并且從市民稅、縣民稅分別扣除計算的基本分和特例份的總價。

●基本扣除分

市民稅…("上述的(a),(i),(u),(e)的總價"或者"總收入金額的30%"的"哪一方面的少的金額"-2,000日圆)*8%

縣民稅…("上述的(a),(i),(u),(o)的總價"或者"總收入金額的30%"的"哪一方面的少的金額"-2,000日圆)*2%

●特例扣除分(衹故鄉納稅可以應用)

市民稅…(上述的(a)的金額-2,000日圆)"×扣除比例(※)*4/5"或者"市民稅收入分配額(調整扣除額的扣除以後)*20%"的哪一方面的少的金額

縣民稅…(上述的(a)的金額-2,000日圆)"×扣除比例(※)*1/5"或者"縣民稅收入分配額(調整扣除額的扣除以後)*20%"的哪一方面的少的金額

(※)請參照預先表。納稅總收入金額說市民稅、縣民稅的納稅總收入金額。

●扣除比例的算出方法

| 與納稅總收入金額(※1)-所得稅的與人相關的扣除額的差別的總價(※2) | 扣除比例 |

|---|---|

| 在低於0日圆的時候 | 0.9(注釋) |

| 超过0日圆不到195萬日圆 | 0.84895 |

| 超过195萬日圆不到330萬日圆 | 0.7979 |

| 超过330萬日圆不到695萬日圆 | 0.6958 |

| 超过695萬日圆不到900萬日圆 | 0.66517 |

| 在超过900萬日圆1,800萬日圓以下 | 0.56307 |

| 在1,800萬日圓超4,000萬日圓以下 | 0.4916 |

| 4,000萬日圓超 | 0.44055 |

(※1)納稅總收入金額說市民稅、縣民稅的納稅總收入金額。

(※2)關於與所得稅的與人相關的扣除額的差額,請看這個頁。

(注釋),具有與人相關的扣除額的差額比納稅總收入金額超過的情況以及課稅山林收入金額,課稅退職收入金額,納稅的特例被應用於的所得的情況,不一樣的比例被可以應用。詳細的,請詢問住在的區的區政府稅務課市民稅負責部門。

※可以包括捐贈款稅額扣除在內的市民稅、縣民稅的稅額估算。(移動到稅額估算的頁。)

◆關於市民稅、縣民稅的收入分配額的看法

市民稅、縣民稅的收入分配額被市民稅、縣民稅納稅通知書或者特別徵收稅額通知記載。

市民稅、縣民稅的收入分配額根據那個前一年的所得的狀況決定。

為此,因為在通知有記載的金額和不同的情況所以作為大致目標請看。

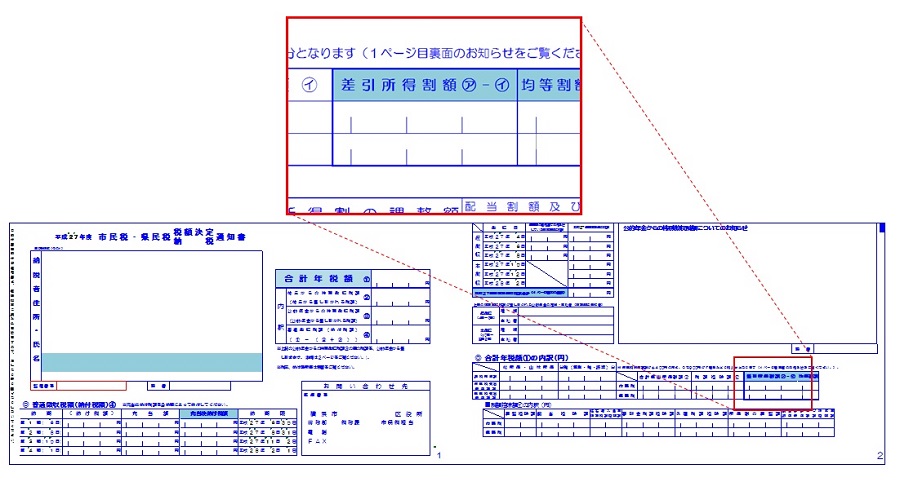

(1)在市民稅、縣民稅納稅通知書(普通徵收)(在例年6月上旬通知。)的情況下

2頁"◎共計年繳稅額的分類細目"(日圓)的"減去收入分配額"(※4)

是被在橫濱市地方稅條例規定的格式。有格式方面和其他的市町村不同的情況。

(※4)特例扣除額的限額變成調整扣除適用之後的收入分配額的20%(2015年度10%)。

因為框子裡的收入分配額被這點量削減,在在正看的通知的年度有調整扣除以外的稅額扣除的時候被記載所以有被記載的額頭的20%(2015年度10%)不是特例扣除額的限額的情況。

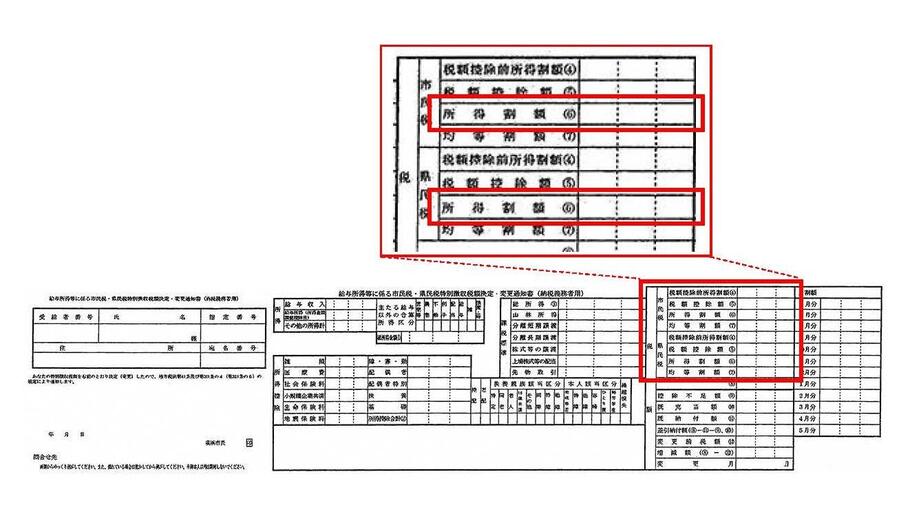

(2)在市民稅、縣民稅特別徵收稅額決定通知書(特別徵收)(在例年5月中旬以後,給特別徵收義務者的公司通知。)的情況下

"稅額"欄的市民稅、縣民稅的"收入分配額"(※5)

被用地方稅法來規定,是全國共同的格式。

(※5)特例扣除額的限額變成調整扣除適用之後的收入分配額的20%(2015年度10%)。

因為框子裡的收入分配額被這點量削減,在在正看的通知的年度有調整扣除以外的稅額扣除的時候被記載所以有被記載的額頭的20%(2015年度10%)不是特例扣除額的限額的情況。

關於故鄉納稅一停止特例制度(申報特例制度)

故鄉納稅一停止特例制度(申報特例制度)在最終申報的不要的工資所得者進行對都道府縣、市區町村(特例扣除對象(※1))的故鄉納稅的時候,是到故鄉納稅的前方自治體做申請(※2),并且作為即使不進行最終申報也能受到故鄉納稅的捐款扣除的制度(2015年4月1日之後的貢獻是對象。)。

在受到了這個特例的適用的時候,不發生始自於所得稅的扣除(退還),是在進行故鄉納稅的明年的6月以後支付的個人市民稅、縣民稅的減少金額(申報特例扣除)這個形狀,并且扣除被進行。

(※1)關係到故鄉納稅的指定制度被2019年6月1日以後修改地方稅法的一部分的法律的成立創立了。由此變成作為故鄉納稅(特例扣除)的對象指定國內事務大臣適應下一個標準的地方團體的結構(關於對象和地方團體,請參照總務省的主頁(外部網站)。)。

①適當實施捐款的招募的地方團體

②(在①的地方團體)在發送回禮品的時候滿足下一哪一方面的地方團體

・使回禮品的回禮比例當做不到3成

・使回禮品當做本地產品

這次修改,因為得所以,成為和特例扣除的對象外關於被在同一天之後針對指定對象外的團體支出的捐款關於被在2019年6月1日之後支出的捐款可以應用。

(※2)特例的申請,在進行故鄉納稅的時候,需要向進行故鄉納稅的各自治體呈示故鄉納稅一停止特例(申報特例)申請書。

(※3)在變更和已經出自搬家的住所變更介紹的申請書的內容特例的適用申請以後相適合了的時候,在繳納故鄉的明年的1月10日之前,請到故鄉納稅的前方的自治體提交申報特例申請事項變更申報書。

◆注意事項

(1)在如下相當的,為因為變成故鄉納稅一停止特例制度的適用對象外所以受到包括所得稅的扣除,需要對確定申報書的記載以及介紹迄今為止同樣。(在在如下相當的時候正向故鄉納稅的前方自治體呈示故鄉納稅一停止(申報特例)申請書的時候,也被考慮沒有了故鄉納稅一停止特例制度的申請。)

・到超過5團體的自治體進行故鄉納稅的

・下年度的市民稅、縣民稅申報書或者提交做貢獻的年紀份的確定申報書的做貢獻的年齡

・介紹義務有的做貢獻的年齡份的確定申報書

・沒正在自治體不一樣的居住中在1月1日在1月10日之前在故鄉納稅的前方自治體提交那,改變的報告的在申報特例申請書做記載的地址和貢獻的明年

(2)在在提交市民稅、縣民稅申報書或者確定申報書的受到捐款扣除的時候,請一定記載在申報表受到捐款扣除的所有的捐款(也含有作為一停止特例制度的對象申請的故鄉納稅分)。

(3)為即使在期限以後申報市民稅、縣民稅申報書或者確定申報書了的時候當初的稅額通知以後認定故鄉納稅一停止特例份的扣除被使用當初的通知可以應用也被認為是沒有了這點量的扣除請一定記載在申報表受到捐款扣除的所有的捐款(也含有作為一停止特例制度的對象申請的故鄉納稅分)。

◆捐款稅額扣除額的計算方法(在使用了故鄉納稅一停止特例制度的時候)

基本扣除分+特例扣除分+申報特例扣除份的共計是扣除額。

●基本扣除分

市民稅…("故鄉納稅的總價"或者"總收入金額的30%"的"哪一方面的少的金額"-2,000日圆)*8%

縣民稅…("故鄉納稅的總價"或者"總收入金額的30%"的"哪一方面的少的金額"-2,000日圆)*2%

●特例扣除分(衹故鄉納稅可以應用)

市民稅…(故鄉納稅的總價-2,000日圆)"×扣除比例(※)*4/5"或者"市民稅收入分配額(調整扣除額的扣除以後)*20%"的哪一方面的少的金額

縣民稅…(故鄉納稅的總價-2,000日圆)"×扣除比例(※)*1/5"或者"縣民稅收入分配額(調整扣除額的扣除以後)*20%"的哪一方面的少的金額

●申報特例扣除分(在使用了一停止特例制度的時候,可以應用)

市民稅…用如上所述計算的"特例扣除"(市民稅分)×"申報特例扣除的扣除比例"

縣民稅…用如上所述計算的"特例扣除"(縣民稅分)×"申報特例扣除的扣除比例"

| 與納稅總收入金額(※)-所得稅的與人相關的扣除額的差別的總價 | 扣除比例 |

|---|---|

| 不到195萬日圆 | 5.105/84.895 |

| 超过195萬日圆不到330萬日圆 | 10.21/79.79 |

| 超过330萬日圆不到695萬日圆 | 20.42/69.58 |

| 超过695萬日圆不到900萬日圆 | 23.483/66.517 |

| 超过900萬日圆 | 33.693/56.307 |

(※)納稅總收入金額說市民稅、縣民稅的納稅總收入金額。

關於對2024年度的定額減稅的捐贈款稅額扣除(故鄉納稅)的影響

關於被使在2024年度可以應用的定額減稅,不影響捐款稅額扣除額的計算方法。故鄉納稅的特例扣除額的扣除限額在定額減稅的前面計算。

關於定額減稅的詳細,請確認這裡。

關於2024年度份的個人的市鎮村民稅以及道路府縣民稅的特別的稅額扣除(定額減稅)

關於到橫濱市的故鄉納稅

咨詢處

在有不清楚的地方的時候,請詢問各區政府。

到這個頁的諮商

財政局主稅部稅務課(不能關於個別的納稅內容、申報的諮商回答。)請詢問住在的區政府稅務課)

電話:045-671-2253

電話:045-671-2253

傳真:045-641-2775

頁ID:399-896-158